Berikut adalah contoh ilustrasi proteksi Allianz Syariah seperti yang dimiliki oleh keluarga B:

Bapak Pencari Nafkah usia 28 tahun, tidak merokok, bekerja dalam ruangan, menyisihkan sebagian penghasilannya sejumlah 1.5 juta perbulan untuk membayar premi asuransi.

Manfaat proteksi yang didapat:

- Warisan jika meninggal sebelum usia 85 tahun = 1 M

- Proteksi jika terdiagnosis 1 dari 49 sakit kritis = 500 juta

- Rawat inap plan 1000 (setara kamar kelas 1 di RS tertentu)

- Stop bayar premi jika sakit kritis

- Premi selanjutnya akan dibayarkan oleh Allianz sampai seolah2 usia 65 tahun.

Daftar 49 jenis sakit kritis yang dicover oleh Allianz, klik DISINI

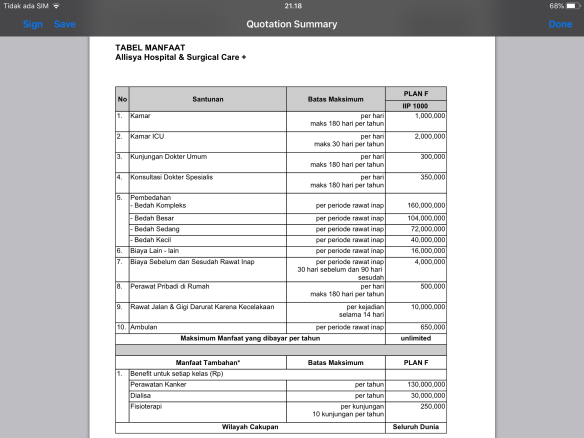

Manfaat rawat inap plan 1000, seperti tabel berikut ini:

Jika resiko hidup Bapak Pencari Nafkah terjadi seperti pada keluarga B, dimana si Bapak masuk RS karena serangan jantung, maka:

- Bapak masuk RS menggunakan manfaat rawat inap yang sistem klaimnya adalah cashless (gesek dengan kartu). Jadi Bapak atau keluarganya menunjukkan kartu kesehatan Allianz Syariah kepada RS. Biaya pengobatan dan perawatan selama di RS ditanggung oleh Allianz sesuai plan yang dipilih Bapak, yaitu plan 1000 (baca tabel manfaat rawat inap di atas).

- Serangan jantung merupakan salah 1 kategori sakit kritis dari 49 sakit kritis yang ditanggung oleh Allianz. Maka Bapak Pencari Nafkah bisa melakukan pengajuan klaim sakit kritis, yang Uang Pertanggungannya sejumlah Rp. 500.000.000. Dimana uang sejumlah besar ini, dapat digunakan untuk pengobatan lebih lanjut yang biayanya tidak ditanggung asuransi kesehatan (Cth: suplemen, vitamin, pengobatan herbal, sinshe, dll) ataupun biaya yang dikeluarkan oleh keluarga yang mendampingi (cth: transportasi, makan, dll). Selain itu, uang tersebut juga bisa ditabung sebagian untuk menggantikan penghasilan si Bapak yang hilang akibat menurunnya kualitas dan kemandirian hidup. Cth: untuk biaya hidup, bayar tagihan listrik, air, bayar sekolah anak, dsb)

- Bapak Pencari Nafkah juga bisa mengajukan klaim manfaat bebas premi. Sehingga tidak perlu bayar premi lagi, dan selanjutnya Allianz Syariah yang akan membayarkan preminya.

Dengan banyaknya manfaat polis asuransi Allianz Syariah yang dimiliki, Bapak dan keluarga bisa fokus pada pengobatan dan perawatan penyakitnya untuk mencapai kesembuhan dan kualitas hidup yang lebih baik daripada ketika mengalami sakit.

Keluarga juga tidak perlu harus pinjam uang kepada saudara atau teman untuk memenuhi biaya pengobatan selama di RS. Tidak perlu berhutang, apalagi pada lembaga yang menawarkan “Dana Tunai” 1 jam cair, yang pastinya pengembalian dananya akan ada bunga.

Ingat, saat sehat saja tidak mudah untuk pinjam uang, apalagi saat sakit. Bila si sakit tidak kunjung sembuh, bagaimana cara keluarga mengembalikan uang yang dipinjam?.. Mungkin demikian yang ada di pikiran orang sehingga semakin berat untuk memberikan pinjaman uang…

Oleh karena itu, akan lebih bijaksana jika Anda:

Siapkan kesejahteraan finansial Anda sendiri.

Jangan mengandalkan orangtua sebagai “dana darurat” Anda. Jangan pula mengandalkan anak sebagai “dana pensiun” Anda.

Segera hubungi agen asuransi Syariah berlisensi.

Estri Heni. | WA: 0817-028-4743

Banyak orang terheran-heran, mengapa asuransi bisa memberikan manfaat proteksi yang begitu besar dibandingkan premi yang dibayarkan. Misalnya premi 1 juta per bulan, baru bayar 1 kali lalu kena musibah bisa dapat uang 1 miliar.

Banyak orang terheran-heran, mengapa asuransi bisa memberikan manfaat proteksi yang begitu besar dibandingkan premi yang dibayarkan. Misalnya premi 1 juta per bulan, baru bayar 1 kali lalu kena musibah bisa dapat uang 1 miliar.